万众瞩目!巴菲特2023年致股东信重点说了啥?

当地时间2月25日晚间,被全球投资者翘首以待的“股神”巴菲特2023年度致股东的信如期而至。

在今年致股东的信中,巴菲特延续了自己的犀利与幽默的写作风格,他在信中再次强调,投资在于精而不在于多,他表示,伯克希尔如今的成就,是过去十几个真正好的投资决策带来的结果。“随着时间的推移,只需要少数几个对的决定,就能够创造奇迹。”

巴菲特在信中还和投资人重申了持有现金的重要性,以及投资决策过程中商业模式的重要性等话题。为了方便读者阅读,我们从中筛选整理了17条精华观点以飨读者。

值得注意是,在今年的信中,巴菲特还罕见的梳理了他的“老搭档”——查理·芒格的14条“投资法则”,并补充说影响他过去几十年里做出决策的关键正在于芒格的这两句话:“沃伦,多想想。你很聪明,但我是对的。”

“我已经投资80多年了,相当于美国历史的三分之一”。巴菲特在信中写到,作为资本市场的“常青树”,巴菲特旗下伯克希尔2022年的投资依然可圈可点。

此外,伴随致股东的信一同发布的,还有伯克希尔·哈撒韦的2022年度成绩单。

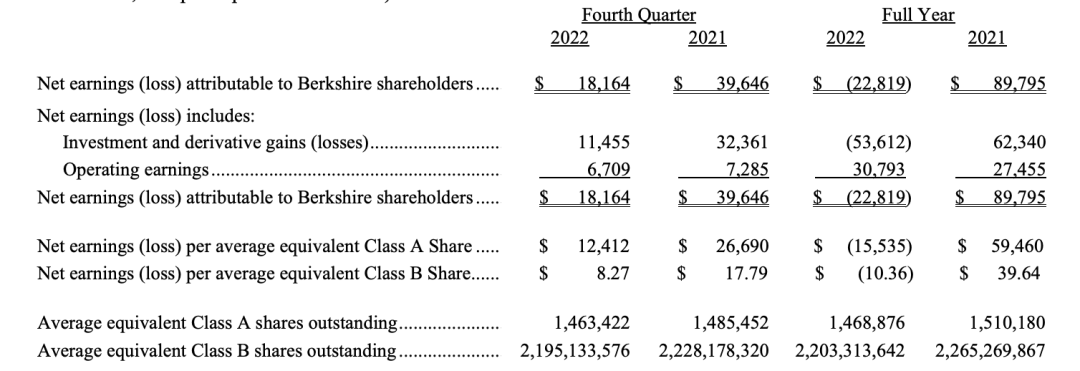

财报显示,公司2022年第四季度经营利润为67.1亿美元,上年同期为72.85亿美元,同比下降7.9%;

归属于伯克希尔·哈撒韦股东的净利润为181.64亿美元,市场预期盈利79.61亿美元,上年同期盈利396.46亿美元。

全年运营利润307.93亿美元,相比2021年的274.55亿美元增长12.2%。

数据显示,虽然去年伯克希尔全年净利亏损228.19亿美元,但去年第四季度盈利181.64亿美元,远超市场此前预期。也因此,伯克希尔的每股市值增长幅度再次跑赢标普500。

而根据媒体的梳理,截至去年年底,在伯克希尔持仓的48只美股中,其中近一半公司去年的股价涨幅超过标普500。进一步来看,西方石油的区间涨幅最高为119.10%,雪佛龙以58.46%的涨幅位居第二位。

伯克希尔的股价连续第二年跑赢标普500指数而且幅度惊人,而从其重仓股来看,近一半公司去年的股价涨幅超过标普500。

1、伯克希尔再次战胜标普500,重仓股西方石油同期涨幅最

按照惯例,放在伯克希尔去年年度报告目录首位的依旧是公司与标普500指数的比较。

继2021年挽回持续两年的颓势之后,伯克希尔于去年再度战胜标普500,公司的每股市值增长4.0%,自1965年至2022年的年复合收益为19.8%,而标普500的这两组数据分别为-18.1%和9.9%。

伯克希尔的多只重仓股在去年同样跑赢标普500。

据梳理,截至去年年底,伯克希尔共持仓了48只美股,其中近一半公司去年的股价涨幅超过标普500。进一步来看,西方石油的区间涨幅最高为119.10%,雪佛龙以58.46%的涨幅位居第二位。

不过,从持仓市值来看,苹果仍是伯克希尔的第一大重仓股,西方石油和雪佛龙分别为第七大重仓股和第三大重仓股。

当然,在去年四季度期间,伯克希尔对其持仓进行了一定的调整。如大幅加仓了路易斯安那太平洋,大幅减仓了合众银行、台积电等。

2、芒格每日日报股东会上盛赞比亚迪,减仓主要因为“股价高了”

在调整美股持仓之外,伯克希尔在去年还调整了部分中国股票的仓位,广受市场关注的就是接连减持新能源汽车龙头比亚迪。

对于为什么会有这样的操作,巴菲特在伯克希尔的年度报告中并未说明,但巴菲特的老搭档查理·芒格在今年2月16日每日日报股东会上曾做过解释。

芒格表示,“比亚迪的市盈率已经是50多倍了,价格已经不便宜。当然,从业绩方面来看,今年它可能会有50%以上的业绩增长。

我们不是现在抛售比亚迪,我们之前就出售了一些比亚迪股票,主要因为比亚迪的股价已经很高,现在比亚迪的市值已经超过了奔驰的市值。这不代表我不看好它了,比亚迪是非常了不起的一家公司。”

“比亚迪是我有史以来最成功的风险投资案例之一。创始人王传福是一个农民的儿子,他受到很好的教育,进入了工程学院,之后成为一个企业家。他是一个天才,他每天思考17个小时,是一个工作狂,他做到了一些平常人无法做到的事情。” 芒格坦言。

接下来哦,我们看下巴菲特2023致股东信的精华内容:

1、资本主义具有两面性

巴菲特在股东信中表示,资本主义具有两面性。一方面制度造就了越来越多的失败者,但同时也带来了大量改进的商品和服务。熊彼特称这种现象为“创造性破坏”。

2、股票“有效市场”只存在于教科书中

巴菲特表示,股票会不时地以愚蠢的价格交易,可能是高也可能是低,“有效市场”只存在于教科书中。

3、股东应重视股票分红和公司长期利润

股东重视股票的分红,日积月累将形成重大的财富,但也不必太过在意某一笔投资的失败。

并且巴菲特建议投资者应当关注利润,但不必认真对待季度数据,因为其波动过于剧烈。

在总结伯克希尔2022年的表现时,巴菲特着重强调在收购保险公司Alleghany Corporation后,公司2022年的保险浮存金从1470亿美元增加到1640亿美元,自1976年以来增长了8000倍,成为伯克希尔投资重要的“弹药”。

4、公司的成功秘诀是,搭上了“美国顺风”

巴菲特谈及伯克希尔的成功之路时表示,是依靠所有者不断的储蓄、复利的力量,并且避免重大错误,以及最重要—搭上“美国顺风”(American Tailwind)。

没有伯克希尔哈撒韦,美国也会过得不错。反之则不然。

5、公司将始终持有大量现金和美债

巴菲特表示,未来伯克希尔将始终持有大量现金和美国国债,以及其他各种更加广泛业务。

此外,公司将时刻保持现金流健康,避免任何会在关键时刻导致现金流紧缺的鲁莽行为,哪怕是在金融恐慌和前所未有的保险损失的时刻。

6、庞大的美国财政赤字根深蒂固 恐将带来严重后果

巴菲特在谈及美国财政赤字现状时,表达了不小担忧。

回顾过去十年,伯克希尔公司贡献了320亿美元的联邦所得税,几乎为财政部所有收人的十分之一。但整体来看,现阶段美国财政赤字不仅庞大而且根深蒂固,恐将带来严重后果。

7、年度股东会将于5月5日至6日在美国奥马哈举行